2022年1月21日,針對投資者在投資者互動平臺上關于“安鋼集團股權轉讓,公司是否會參與”的提問,寶鋼股份表示,公司并未參與安鋼集團股權轉讓。

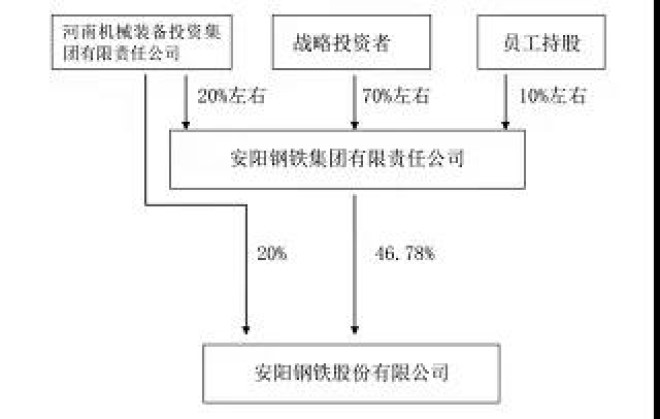

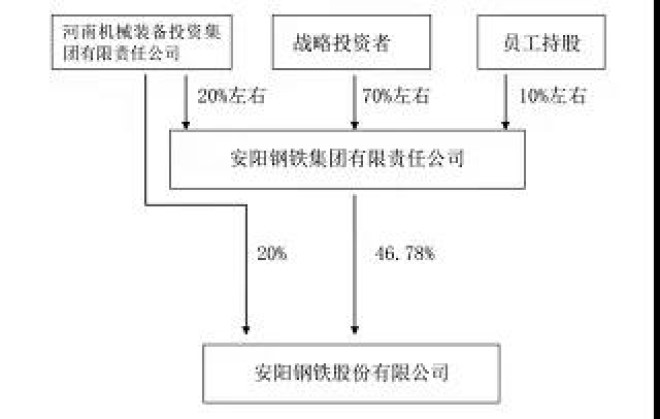

此前,安鋼集團公布了自身混改方案。主要內容為:先將安鋼集團100%股權評估后作價,出資至河南省國資委全資的河南機械裝備投資集團,同時將安陽鋼鐵20%股權無償劃轉到河南裝投集團;而后依托河南裝投集團在產權交易所公開掛牌并采取綜合評標方式確定一名戰(zhàn)略投資者,轉讓安鋼集團80%股權;戰(zhàn)略投資者對安鋼集團進行增資擴股,并實施員工持股等中長期激勵。

提出這一疑問的投資者可能更關心的是,通過各種兼并重組方式壯大的億噸級“鋼鐵航母”——中國寶武,是否會參與安鋼集團的股權轉讓。應該說,寶鋼股份只是中國寶武旗下的上市公司,并不能代表中國寶武集團作答。而且,本身就是國企的安鋼集團的股權轉讓,已經(jīng)明確將采用混改方式,作為央企的中國寶武,嚴格來說并不在候選之列。

混合所有制改革是20世紀90年代提出的改革方案,目的是引入民資促進生產力發(fā)展。2022年1月14日,安鋼股份披露控股股東安鋼集團混改進展。河南省國資委和河南機械裝備投資集團已在河南中原產權交易有限公司系統(tǒng)中進行信息預披露,擬轉讓所持安鋼集團的股權,轉讓比例為80%。

根據(jù)掛牌的受讓方資格條件,參與安鋼此次混改的意向企業(yè)需是民營,資產總額不低于500億元人民幣、合并口徑營業(yè)收入不低于人民幣500億元且凈利潤為正值,國內具有鋼鐵產業(yè)的大型集團公司(2021年企業(yè)粗鋼產量在1000萬噸以上),個體參與等。而且,按照河南省的要求,受讓方還需滿足三個條件:一是有能力提高安鋼職工的收入;二是有能力帶領安鋼實現(xiàn)更好的發(fā)展,市場競爭力要增強;三是要有能力并積極參與河南鋼鐵業(yè)整合,實現(xiàn)高質量發(fā)展。

而據(jù)之前的公開報道,安鋼集團已經(jīng)與沙鋼集團(詳見:沙鋼集團與安鋼集團簽訂混改意向書),方大集團(詳見:河南省國資委主任:以安鋼混改為突破口,整合全省鋼鐵企業(yè)!),德龍、新天鋼集團(安陽市委書記:希望德龍、新天鋼積極參與安陽鋼鐵行業(yè)整合)有過接觸,究竟花落誰家,仍需拭目以待。